ГЕЙМИФИКАЦИЯ ФИНАНСОВЫХ РЫНКОВ

Почему произошел «бунт» на Уолл-стрит

«На фондовом рынке произошел бунт»,— написал в конце января Bloomberg Businessweek. Битва хедж-фондов в акциях GameStop с розничными инвесторами, способными организоваться в сообщества на платформе Reddit и совершать атакующие роевые покупки акций и опционов, паническое закрытие коротких позиций, взлет и падение котировок акций заставили участников рынка вспомнить и лопнувший пузырь доткомов, и слова Джона Мейнарда Кейнса о том, что «рынки могут оставаться иррациональными намного дольше, чем вы — платежеспособными».

«И почему игра хуже какого бы то ни было способа добывания денег,

например, хоть торговли? Оно правда, что выигрывает из сотни один.

Но — какое мне до того дело?»

Ф. М. Достоевский, «Игрок», 1866 г.

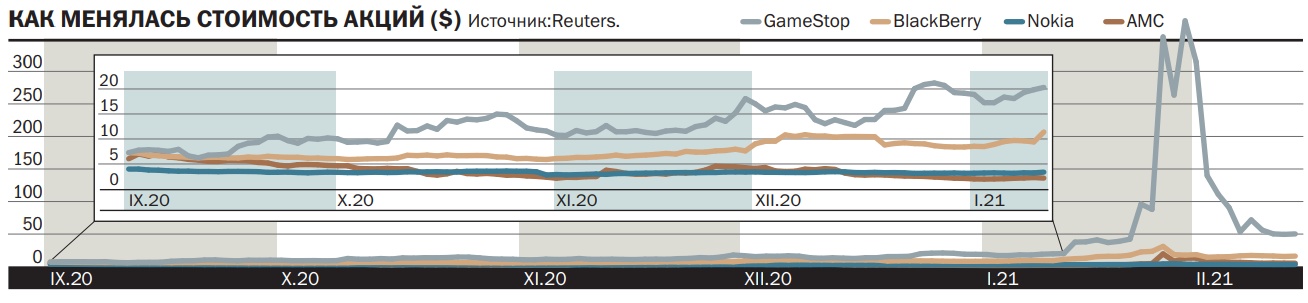

Благодаря раскрытию информации о коротких позициях и тому, что инвесторы координировали свои действия в социальных сетях, акции убыточного торгового ритейлера видеоигр GameStop взлетели в январе 2021 года на 1745%, акции сети кинотеатров AMC поднялись на 839%, кумиры прошлого BlackBerry и Nokia подскочили на 279% и 68% соответственно. И в завершение «восстания» произошел 20-процентный рост котировок серебра.

The Wall Street Journal пишет, что это было движение «обычных инвесторов, застрявших дома в пандемию, обменивающихся советами и разрабатывающих на онлайн-форумах под лозунгом YOLO (You Only Live Once — «Живешь лишь раз») торговые стратегии в акциях, против которых сделала ставку Уолл-стрит». Издание Politico добавляет: «Интернет-популистские настроения, которые помогли продвинуть политиков на национальные посты, теперь циркулируют на мировых рынках… Некоторые группы молодого поколения, переполненные дополнительными денежными средствами отчасти из-за стимулирующих выплат и отягощенные скукой во время пандемии COVID-19, стремятся отомстить крупным хедж-фондам Уолл-стрит».

История с акциями GameStop и ряда других компаний рассматривается аналитиками и СМИ одновременно и как геймификация фондового рынка, что может его дестабилизировать, и как отражение глубокого неравенства в американском обществе, и как призыв против истеблишмента Уолл-стрит или даже как начало экстремального онлайн-популистского движения, готового свергнуть власть имущих.

Подъем несистемных сил

Два события, происшедшие в США в январе 2021 года и удивившие мир иррациональным бунтом — штурм Капитолия и YOLO-атака частных инвесторов из соцсети Reddit на короткие позиции хедж-фондов в акциях нескольких компаний, оказались в какой-то степени связаны между собой, а на фондовом рынке еще и открыли новый феномен — готовность людей рискнуть своими деньгами в первую очередь из чувства справедливости, ради некоей высокой цели, а не для получения прибыли. Сообщения в сообществах Reddit «Мы восстановили справедливость!» и «Мы опрокинули хедж-фонды!» появлялись гораздо чаще, чем фраза «Мы заработали много денег!».

Движущие силы эмоций, конфронтаций, протестов и столкновений на протяжении последних месяцев оказались общими и для уличных протестов, и для бунта на фондовом рынке — это всеобщее чувство несправедливости, раздраженность и недоверие к властям, усталость от пандемии и резкий рост неравенства (и в США, и во всем мире) из-за того, что $14 трлн, направленных в 2020 году правительствами и центральными банками на борьбу с последствиями коронавируса, обогатили в основном финансовый сектор, IT-гигантов и фармкомпании, но не улучшили жизнь большей части населения планеты.

Организующей средой таких протестов становятся социальные сети, которые изначально создавались корпорациями под девизом «Данные — это новая нефть» как инструмент монетизации информации о пользователях и масштабировании бизнеса в сфере торговли и услуг. Но массовое чувство несправедливости и разочарования по отношению к истеблишменту в сочетании с инфраструктурой социальных сетей и интернет-сервисов создали новый источник силы, новый способ для обычных граждан заявить о себе и нанести удар по тем, кого общество считает «ответственными» за несправедливость. И конечно же, появились желающие извлечь выгоду из этой ситуации.

Различия в протестах были лишь в том, что погромщики из BLM и штурмовавшие вашингтонский Капитолий толпы нарушали закон, а то, что делали на Уолл-стрит многотысячные группы инвесторов из соцсетей subReddit через счета онлайн-брокеров Robinhood Markets, Charles Schwab и пр., выглядит вполне законно, хотя фактически это одна из новых форм движения Occupy Wall Street и воспринимается как революция инвесторов-миллениалов против неограниченной власти финансистов.

Рэй Далио, основатель крупнейшего хедж-фонда Bridgewater, заявил в интервью газете The Washington Post: «Драма GameStop отражает растущую нетерпимость в США. Это всеобщий гнев — и почти ненависть к истеблишменту, который сейчас распространен почти во всех частях страны».

Таким образом, события января 2021 года вполне можно рассматривать как проявление антиэлитных настроений, поскольку в 2020 году резко увеличился разрыв в доходах между богатыми, особенно финансовыми, элитами, получившими колоссальную выгоду из пандемии, и бедными, которые лишились работы и дохода. Но это лишь одна сторона «медали за город Вашингтон», потому что есть еще и большая биржевая игра.

Теория большего дурака

«Теория большего дурака» утверждает, что можно заработать деньги, покупая ценные бумаги, независимо от того, переоценены они или нет, и продавая их с прибылью позже, потому что всегда найдется кто-то (то есть больший дурак), кто готов заплатить более высокую цену. Проблема у последователей этой теории возникает, когда покупатели уже не хотят платить за актив так дорого. И как только участники рынка это осознают, они спешат скинуть свои позиции уменьшающемуся пулу покупателей, продажи становятся паническими, а покупатели в финале вовсе исчезают.

Сейчас на рынках, особенно на американском, слишком много денег. С февраля 2020-го по январь 2021 года денежная масса в США (агрегат М2) выросла на 26%, что является беспрецедентно высоким темпом монетарной накачки в новейшей американской истории. Не находя применения в реальной экономике, эти деньги широким потоком выливаются на денежный рынок и рынок облигаций, где доходности опустились до самых низких значений за всю историю. Доходит до абсурда: облигации более чем на $16,2 трлн во всем мире имеют отрицательную доходность, инвесторы активно переключаются на «мусорные облигации», поскольку отчаянно нуждаются в инструментах для инвестирования, вынуждая даже нежизнеспособные компании брать займы. Так, американская буровая компания Chesapeake в рамках финансирования выхода из банкротства продала в начале февраля 2021 года облигации на сумму $1 млрд при спросе покупателей в $12 млрд. Это очевидные признаки передутого пузыря.

Но самый сияющий пузырь надулся на фондовом рынке, потому что акции получают максимальное внимание финансовых СМИ, а постоянный взлет котировок будоражит души и сознание инвесторов. Начиная с октября 2020 года инвесторы берут на себя огромные уровни маржинального долга, чтобы увеличить свои вложения в акции. В начале 2021 года соотношение капитализации фондового рынка и ВВП США было выше, чем когда-либо, в том числе непосредственно перед двумя последними крупными «медвежьими» рынками. Пострадавшие на коротких позициях хедж-фонды — это исключение. Покупают все кому не лень, покупают на пособия, на заемные деньги. Весь американский фондовый рынок в длинных позициях, коротких позиций не более 1,5% из $50 трлн, притом что фундаментальные показатели отраслей и компаний далеко не идеальны, а экономические риски по-прежнему высоки.

Правило №5 «легенды Уолл-стрит» Боба Фаррелла гласит: «Публика покупает больше всего наверху и меньше всего внизу».

Пузырь, который наблюдается сейчас,— это больше чем эмиссионная инфляция активов, дисбаланс спроса и предложения, бесконечный восходящий тренд и «иррациональный оптимизм» инвесторов. Это опасный феномен стадного менталитета и моральной деформации участников рынка.

Когда люди перестают ответственно относиться к деньгам, они начинают играть в азартные игры, считая себя умнее профессионалов.

Воспитание и поощрение безответственного поведения людей происходит усилиями монетарных властей, включивших печатный станок на турборежим, стараниями банков и фондов, а также СМИ. А теперь к доказательству «Теории большего дурака» вовсю подключились соцсети.

Социальное давление, изменяющее процесс принятия решений,— это относительно новый феномен для фондового рынка, хотя надо признать, что запустили его вовсе не соцсети, а крупнейшие инвестфонды и финансовые элиты, активно продавливающие политику экологического и социально ответственного инвестирования — ESG (Environmental. Social. Governance.)

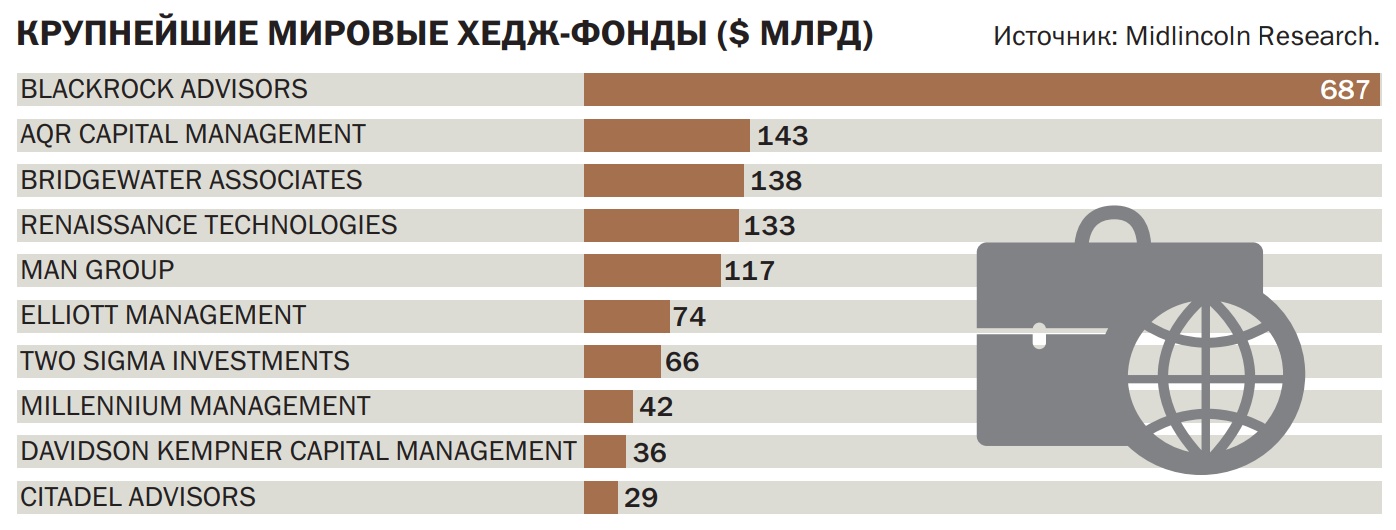

Так, например, Ларри Финк, руководитель одного из крупнейших инвестфондов BlackRock, в своих письмах гендиректорам компаний, в акции которых фонд инвестирует средства, предупреждает, что компании, которые быстро не подготовятся к безуглеродной экономике, увидят, что их бизнес и оценки стоимости пострадают, и что BlackRock будет голосовать своими пакетами акций против менеджмента на собраниях акционеров и ставить акции этих компаний в список на продажу.

Стоимость зеленой энергии намного выше обычной углеводородной, но из-за активного навязывания климатической повестки инвестиционные решения теперь становятся компромиссом между рационально обоснованными и социально желательными решениями, а стоимость компаний, объявивших о приверженности политики ESG, может долго оставаться завышенной из-за притока ESG-ориентированных инвесторов. То же самое происходило на хайпе блокчейна несколько лет назад. Достаточно было компании включить в свое название слова «крипто» и «блокчейн», как котировки ее акций мгновенно взлетали.

Теперь настал момент соцсетей и платформ. Формируемые соцсетями социальные сигналы одобрения или неодобрения действий, а также система «вознаграждений» за «правильные» решения создают принципиально новый для фондового рынка процесс принятия сложных инвестиционных решений. В Соединенных Штатах фиксируется новый феномен в поведении мелких частных инвесторов, когда люди ставят свои деньги не на выигрыш в финансовом казино, а на поддержку некоей «высокой» цели. Рискуют собственными деньгами не ради возможного дохода, а ради справедливости. Это уже идеология и элементы борьбы за власть. И можно не сомневаться, что «дирижерами» групп в соцсетях в скором времени станут представители профессионального сообщества.

Игра в акциях GameStop против хедж-фондов — это социальный эксперимент, и YOLO — авантюра, а отнюдь не инвестиции. Нечто подобное происходит на биржах криптовалют, где всегда находятся люди, которые внезапно зарабатывают 100% или даже 1000% и с энтузиазмом рассказывают об этом в соцсетях, запуская хайп и эйфорию, в результате которой огромное число людей рискует потерять деньги.

Накопившийся гнев и желание отомстить, исправить несправедливость и победить могут вспыхивать и затихать, но под влиянием харизматических демагогов это становится по-настоящему опасным для всех, особенно когда появляются идея, инструментарий и лидеры. Благодаря развитию финтеха у индивидуальных инвесторов есть новые технологии доступа к биржевым торгам, а благодаря беспрецедентной денежной накачке финансового сектора появилось огромное и очень доступное кредитное плечо от банков и брокеров. И есть соцсети, где люди могут объединяться, обсуждать торговые стратегии и вместе планировать операции, например по сжатию коротких позиций хедж-фондов. И это действительно новая сила, способная двигать рынок, используя его механику и отбирая монополию на управление у профессионалов из крупных инвестбанков и фондов. Теперь это реалии рынка.

Подобные «восстания» инвесторов из соцсетей нельзя назвать революцией, а сами частные инвесторы скорее жертвы, потому что число выигравших всегда будет меньше числа проигравших. Метафорическая битва за «правду и справедливость» может обернуться реальной финансовой болью. Слова популистов о том, что «миллионы леммингов не могут ошибаться», будут звучать все чаще и чаще, но их смысл «лемминги» поймут не сразу.

«Восстания» мелких инвесторов не смогут разрушить рынок, потому что включаются механизмы регулирования и «очень большие деньги», но теперь их вероятность придется учитывать в моделях, так как направляемые соцсетями биржевые бунты становятся частью эволюционного процесса финансового мира так же, как социальные платформы стали частью общественно-политических процессов. Всевозможные формы информационного социального манипулирования становятся финансовыми практиками.

Высокие риски

Финансовый рынок США был потрясен восстанием Reddit, но слишком быстро успокоился. Рост акций, несмотря на экономические и пандемические риски, продолжился. Одновременно фондовые и сырьевые рынки стали уязвимыми перед непредсказуемым поведением толп из соцсетей. Если не будут приняты регуляторные меры и не изменится система управления рисками для онлайн-брокеров, то Reddit и сообщества вроде WallStreetBets смогут и дальше поднимать или уничтожать миллиарды долларов. Вспомним Карла Маркса: «Идея становится материальной силой, когда она овладевает массами». Только теперь призрак коммунизма обрел вторую жизнь в сообществах соцсетей, симпатизирующих левым идеям. Поощрение безответственности и веры в то, что ФРС напечатает сколько угодно денег, лишь бы не случился экономический кризис, может очень дорого обойтись финансовой системе США, а вслед за ней и всей мировой экономике, где проблемы годами маскируются кредитной накачкой, а совокупный объем долга достиг астрономических величин в $280 трлн. Пузыри надуваются и в облигациях, и в акциях, и в опционной торговле, системные риски растут, но игра продолжается, хотя индикаторы показывают, что с фондовым рынком и с криптовалютами происходит «что-то не совсем правильное».

А еще становится тревожно за развивающиеся рынки, где управляемые толпы инвесторов способны своим спекулятивным флешмобом вызвать реальные потрясения, дисбалансы и экономические кризисы. Это новый риск эффектов соцсетей, в дополнение к манипулированию и возможным виртуальным социальным войнам затрагивающий общественно-политическую сферу.

А вот кого не особо жалко — так это миллионы скучающих непрофессиональных инвесторов, публикующих посты со своими инвестидеями на форумах в соцсетях и думающих, что в финансовом казино всегда все выигрывают, если делают совместные ставки даже на заемные деньги. Им, вероятно, незнакомы слова пацака Би с планеты Плюк: «Владимир Николаевич, у тебя дома жена, сын-двоечник, за кооперативную квартиру не заплачено. А ты тут мозги пудришь… Плохо кончится, родной» (к/ф «Кин-Дза-Дза»).

Сильный «бычий» рынок прощает инвестиционные ошибки и принятие избыточного риска. Но рынок знает, что «деревья не растут до небес». Настало время хеджировать риски, покупать опционы-пут и устанавливать более короткие стоп-лоссы. Рынки ждет коррекция вниз. Но «демократизация финансов» и проявившие себя соцсети — это новая сфера манипуляций, и палочка-выручалочка для крупных игроков, которые первыми почувствуют, что все разворачивается вниз, и постараются закрыть часть своих позиций за счет безумного спроса направляемых толп «леммингов» из соцсетей. Уолл-стрит заботится о правилах только тогда, когда это выгодно крупным игрокам и владельцам «финансовых казино». А для частных инвесторов выигрышные ставки обернутся проигрышем и болезненными потерями, но без горьких уроков ответственность не воспитать и опыт не получить.