РИСКИ ТРАМПФЛЯЦИИ

Поможет ли инфляция в борьбе с глобальным долгом

Возвращение Трампа на пост президента США может спровоцировать новый виток инфляции и отсрочить снижение процентных ставок, считают американские экономисты.

Одна забота — как с честью выйти из больших долгов, в какие мотовство меня втянуло.

Уильям Шекспир, «Венецианский купец»

Проинфляционный Трамп

«Инфляция, скорее всего, вырастет в Соединенных Штатах и во всем мире, если новоизбранный президент США Дональд Трамп выполнит свои предвыборные обещания по снижению налогов, ужесточению иммиграции и повышению пошлин на все импортные товары»,— отмечает в своем репортаже CNN.

Более сильный доллар при Трампе также может оказать повышательное давление на инфляцию во всем мире, поскольку страны, импортирующие биржевые товары, цены на которые рассчитываются в долларах США, столкнутся с ростом внутренних цен.

Пошлины Трампа будут действовать на импорт как дополнительный налог. «Теперь мы ожидаем только одного снижения ставки ФРС в 2025 году, смягчение денежно-кредитной политики будет приостановлено до тех пор, пока не пройдет осознанный инфляционный шок от тарифов»,— написали аналитики Nomura в своей аналитической записке в начале ноября.

У многих стран неизбежно возникнут проблемы, если избранный президент Трамп начнет проводить жесткую протекционистскую политику. А если торговые партнеры Америки ответят собственными тарифами, то «последует существенный рост глобальной инфляции, а последующий удар по мировой торговле негативно скажется на экономическом росте», заявили главный экономист Investec Филип Шоу и экономист Элли Хендерсон.

Протекционизм и разрыв производственных и торговых цепочек являются мощными механизмами роста инфляции. Мир на практике ощутил это в пандемию COVID-19. «Цепочки поставок, разорванные протекционистскими силами, могут привести к неэффективности глобальной экономической системы и, как следствие, к новому инфляционному давлению»,— указывается на сайте Всемирного экономического форума в Давосе.

Бремя долга

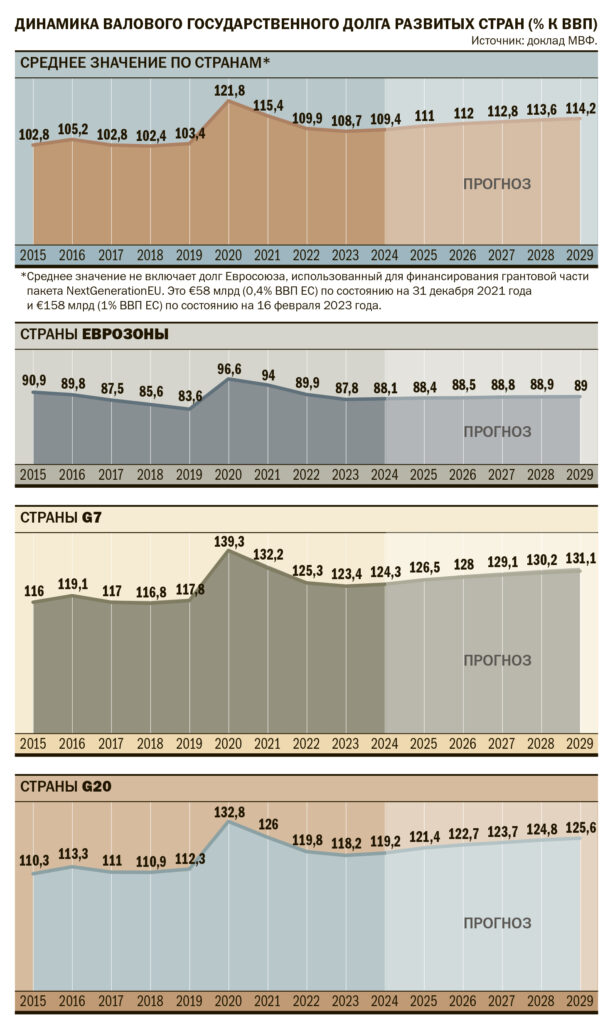

Кроме рисков раскручивания нового витка инфляционной спирали, у мировой экономики есть более серьезная проблема, грозящая масштабным кризисом — это рост глобального долга, как государственного, так и частного. МВФ в октябрьском отчете Fiscal Monitor 2024 отмечает, что глобальный государственный долг очень высок. Ожидается, что к концу этого года он превысит $100 трлн, и будущие уровни долга могут быть даже выше прогнозируемых, поскольку «многим странам придется тратить все больше, чтобы справиться со старением и здравоохранением; с зеленым переходом и адаптацией к климату; и с обороной и энергетической безопасностью из-за растущей геополитической напряженности».

«Чемпионом» по государственному долгу являются Соединенные Штаты — $36 трлн, а с учетом домохозяйств и корпораций общий долг Америки уже превысил отметку в $102,5 трлн. Международный валютный фонд предупреждает, что «хронический бюджетный дефицит» в США необходимо срочно решить. Инвесторы давно разделяют это беспокойство относительно долгосрочной траектории финансов правительства США. В отчете МВФ указывается, что «страны становятся все более уязвимыми к глобальным факторам, влияющим на их стоимость заимствований, включая побочные эффекты от большей политической неопределенности в системно важных странах, таких как Соединенные Штаты».

Финансовые рынки могут быстро потерять устойчивость, если инвесторы начнут сомневаться в готовности правительств погасить свои долги. «У нас, как правило, не хватает воображения относительно масштабов того, что может пойти не так, если произойдет крупное событие, в котором рынок сойдет с ума из-за долга США»,— заявила профессор практики государственной политики Гарвардского университета Карен Динан.

Похожие угрозы появляются и по другую сторону Атлантики. Риск финансового кризиса стал буквально в одночасье серьезной проблемой для Франции, после того как президент Эмманюэль Макрон назначил внеочередные парламентские выборы летом 2024 года. Инвесторы в тот момент всерьез опасались, что избиратели выберут в Национальную ассамблею популистов, настроенных на расширение расходов и сокращение налогов, что еще больше увеличит и без того высокий долг страны и дефицит бюджета.

Во второй экономике мира проблема долга так же остра, как и в первой. По данным Банка международных расчетов, общий долг нефинансового сектора Китая (правительства, корпораций и домохозяйств) достиг к середине 2024 года 290% ВВП. Тем не менее Китай повысит потолок задолженности местных органов власти до 35,52 трлн юаней, что позволит им выпустить 6 трлн юаней дополнительных специальных облигаций в течение трех лет для обмена скрытого долга, сообщило информационное агентство «Синьхуа». Кроме того, местные органы власти смогут получить еще 4 трлн юаней в виде новой специальной квоты местных облигаций в течение пяти лет для той же цели. «Победа Трампа на выборах потребовала от Пекина усилить политику по стимулированию внутреннего спроса, чтобы компенсировать потенциальное падение экспорта из-за угроз избранного президента ввести тарифы»,— пишет Bloomberg.

Встает вопрос, где пределы роста долга, после которых начинается переход экономик в терминальную стадию?

Хотя экономисты en masse считают, что не существует заранее определенный уровень долга, при котором на рынках начинается катастрофа, так как крупные страны способны адаптироваться к различным финансовым условиям, все же есть консенсус, что если долг достигает 150% от ВВП, то возникают очень серьезные издержки для экономики и общества в целом.

«Мутуализм» долга и инфляции

При отсутствии золотого стандарта отсутствуют и способы защиты сбережений от конфискации путем инфляции. Алан Гринспен, экс-глава ФРС

Как правило, номинальный долг правительств — это накопленная сумма прошлых бюджетных дефицитов. Реальная стоимость государственного долга учитывает динамику стоимости корзины товаров и услуг. Экономисты часто рассматривают соотношение государственного долга к валовому внутреннему продукту, потому что способность правительства обслуживать долг тесно связана с его налоговой базой, которая зависит от размера национальной экономики.

Высокая инфляция снижает реальную стоимость непогашенного государственного долга, но может увеличить будущие расходы на обслуживание долга, если инвесторы в условиях инфляции будут требовать более высокую номинальную доходность по долгу, чтобы компенсировать ожидаемую потерю покупательной способности денег. Рост уровня цен также снижает соотношение долга к ВВП, поскольку при сохранении прочих условий более высокие цены на производимые товары и услуги увеличивают номинальный ВВП страны.

С точки зрения государственного бюджета инфляция приводит к нескольким эффектам. Во-первых, высокая инфляция работает как «мягкий дефолт» по текущему государственному долгу, поскольку реальная рыночная стоимость долговых обязательств переоценивается в соответствии с новыми инфляционными ожиданиями, а большая часть текущего непогашенного государственного долга зафиксирована в номинальном выражении. Это сокращение реального долга позволяет правительствам увеличивать расходы и госинвестиции. Во-вторых, фискальные процессы учитывают инфляцию с большой задержкой, индексация происходит не сразу, поэтому формально расходы правительства уменьшаются. В-третьих, налоги платятся с номинальных доходов, а инфляция ведет к росту номинальных ставок, что со временем увеличивает налоговые обязательства налогоплательщиков (особенно в случае с прогрессивной шкалой налогообложения), поскольку налоги рассчитываются от номинальной, а не от реальной доходности инвестиций и депозитов. Реальные налоговые поступления растут вместе с инфляцией, и здесь государство снова в выигрыше, так как будущие дефициты сокращаются, при этом для инвесторов доходность инвестиций после уплаты налогов падает.

Инфляция работает как дополнительный налог, перенося часть денег от частных и иностранных держателей госдолга к правительству. И размер такого перераспределения богатства пропорционален уровню инфляции и сумме непогашенного долга. Правда, такой механизм хорошо работает в плюс для правительств лишь при отрицательных реальных ставках (номинальная минус инфляция) в экономике. Сейчас в России одна из самых высоких положительных реальных ставок в мире, и расходы Минфина на обслуживание долга растут при снижении способности финансировать дефицит бюджета рыночными заимствованиями.

Инфляционные и репрессивные способы работы с госдолгом

Итак, умеренная инфляция медленно сокращает государственный долг, в то время как высокая инфляция «съедает» его гораздо быстрее при отрицательных реальных ставках.

Но если центральные банки проводят жесткую денежно-кредитную политику, то растут реальные процентные платежи, и это может привести к необходимости введения режима жесткой экономии как для правительств (фискальная консолидация), так и для бизнеса и домохозяйств. Растущие издержки вынудят сократить долги. Как следствие — замедление роста ВВП вплоть до рецессии, а в экстремальных вариантах сваливание экономики в стагфляцию, если в момент введения крайне жесткой монетарной политики в стране будет сохраняться высокая инфляция. В итоге масштабная трансформация с частичным огосударствлением экономики. Россия, видимо, пойдет по этому пути, в середине которого «кто уцелел — умрет, кто мертв — воспрянет», а развязка непредсказуема, как у сказочного витязя на распутье, но позитивна, как окончание большинства русских сказок.

Альтернатива фискальной консолидации — это так называемое фискальное доминирование, когда при высоком уровне долгов, высокой инфляции и существенном бюджетном дефиците номинальные ставки удерживаются центральными банками на достаточно низком уровне. По всей видимости, развитые экономики мира сейчас пойдут именно по этому пути. ФРС США, ЕЦБ, Банк Англии, Банк Японии и пр. вновь будут искусственно держать низкие процентные ставки, подчиняясь политике правительств в ущерб будущей финансовой стабильности. В обозримом будущем это неплохо для сырьевых рынков и для большинства стран, вовлеченных в глобальные производственные и торговые цепочки, поскольку экономический рост на фискальных стимулах позволяет ВВП подрастать быстрее долгов.

Постоянная девальвация национальных валют при положительном сальдо торгового баланса также сокращает стоимость внутреннего долга. Но если внутренняя девальвация не сопровождается структурными реформами в экономике, то страна начинает отставать технологически, скатывается в бедность и невозможность поддерживать достаточное количество квалифицированной рабочей силы для сохранения своего места в мировой экономике.

Реструктуризация государственного долга тоже может рассматриваться рядом стран как вариант решения проблемы. Инвесторы едва ли будут счастливы, поскольку получат меньше денег, чем текущий основной долг и накопленные проценты, но по крайней мере это позволит избежать полного дефолта по долговым обязательствам.

Самый радикальный из невоенных вариантов решения проблемы долга — это финансовая репрессия, когда участников рынка прямо вынуждают покупать долговые обязательства правительств («не будут брать — отключим газ») или искусственно создается повышенный спрос на государственные облигации. Как правило, репрессивная политика требует от регуляторов прикрыть альтернативы суверенному долгу и ввести жесткий контроль за движением капитала, чтобы предотвратить отток денег из государственного долга в корпоративные ценные бумаги и в иностранные активы. Меры подавления позволяют размещать государственные долговые обязательства по более низким, чем рыночные, ставкам. Инфляции при такой политике, как правило, не избежать, но репрессивные меры очень действенны в предкризисное и военное время.

Финансовые репрессии классифицируются как «макропруденциальное регулирование», то есть политика центральных банков по «обеспечению стабильности всей финансовой системы». Среди мер мягкого подавления — регуляторные требования к активам на балансах банков и небанковских финансовых организаций и требования к капиталу, основанные на оценке рыночного риска (Базель III, Solvency II), которые вынуждают банки, пенсионные фонды и страховые компании держать больше государственных облигаций. Такой режим требований к капиталу также относится к финансовым репрессиям, как, например, и высокие нормы резервирования.

Финансовые репрессии создают риски, поскольку деформируют рынок капитала, вытесняют инвестиции из частного сектора, искажают реальную стоимость денег, а также препятствуют росту рыночной эффективности экономики. Обычно фискальные репрессии приводят к «потерянным десятилетиям» и к финансовым кризисам в финале.

Выводы пока неутешительные. Проблемы растущего мирового долга и раскручивания инфляционной спирали в условиях роста геополитической напряженности выглядят как нерешаемые. Совместных скоординированных действий правительств крупнейших экономик ожидать пока не приходится. Киплинговский закон джунглей — «каждый сам за себя» — становится на неопределенный срок основным законом экономики. Но это лучше, чем мировая война, массовое уничтожение материальных активов и капитала, репарации и ограбление более слабых стран. Будет ли инфляция в постапокалиптическом мире — науке неизвестно. Ответственность — вот что сейчас главное.