ИНФЛЯЦИЯ. ДЕФЛЯЦИЯ. БИФЛЯЦИЯ

Трихотомия последствий борьбы с рецессией

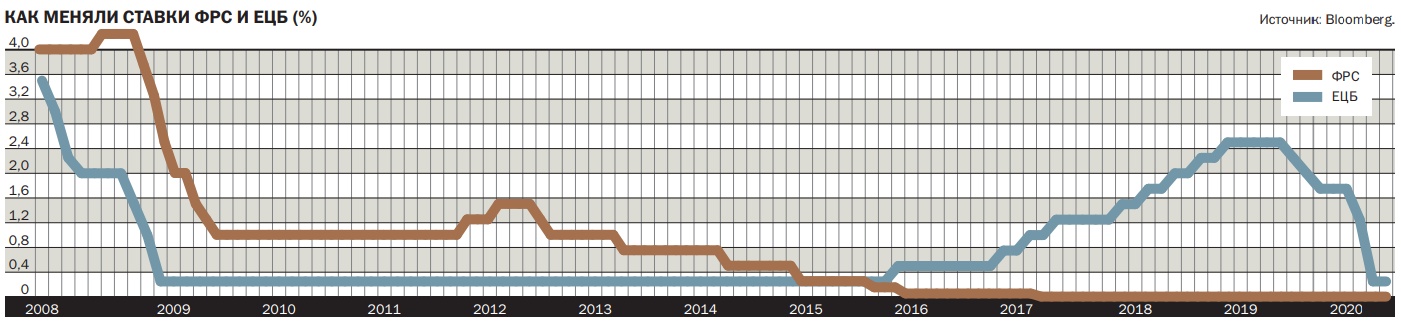

«Я твердо убежден, что нам нужна отрицательная ставка»,— заявил президент США Дональд Трамп. Председатель Федеральной резервной системы Джером Пауэлл выступил против перспективы установить отрицательные процентные ставки в США, хотя и не полностью исключил этот вариант в качестве потенциального инструмента в будущем.

«Данные об отрицательных ставках противоречивы»,— сказал Джером Пауэлл 12 мая, отвечая на вопросы после выступления на вебинаре, организованном Институтом международной экономики Петерсона. Он отметил, что представители ФРС обсуждали, идти ли в этом направлении по примеру других центробанков, и сказал, что «пока мы не рассматриваем» такой вариант, но отметил, что фискальная политика, возможно, должна сделать больше для борьбы с длительным экономическим ущербом от пандемии коронавируса.

Днем ранее президент США Дональд Трамп написал в Twitter, что «пока другие страны получают преимущества от отрицательных ставок, США также должны принять этот «подарок»». Правда, опыт Японии и ЕС от введения отрицательных процентных ставок свидетельствует: вместо того чтобы стимулировать экономическую активность, такая политика на самом деле может быть дезинфляционной. Дефляция в ряде государств — это одна из сторон начавшейся рецессии мировой экономики. Рецессии всегда снижают уровень инфляции, поскольку появляются избыточные мощности и увеличивается разрыв в объеме производства и потребления. Снижение цен на товары происходит из-за повсеместного падения совокупного потребительского спроса.

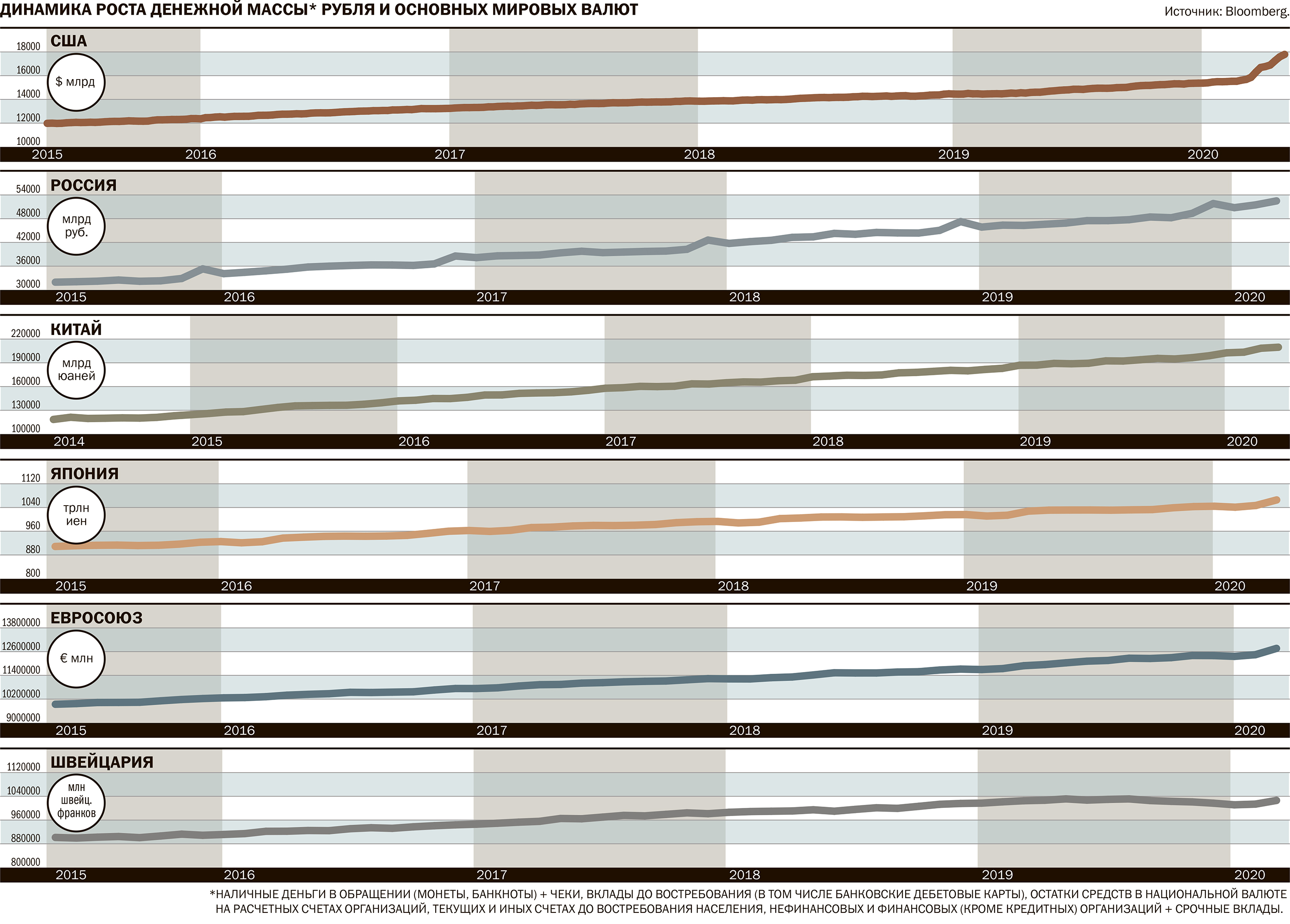

На данный момент монетарные стимулы правительств и центральных банков большинства развитых стран являются беспрецедентными. Поэтому сейчас одной из актуальных задач в макроэкономике становится ответ на вопрос: что всех ждет в обозримом будущем — инфляция или дефляция? Инфляция из-за гигантских денежных эмиссий и девальваций валют или дефляция из-за длительного сжатия потребительского спроса? Поможет ли колоссальная денежная и фискальная экспансия избежать «дефляционной спирали» и не приведет ли к гиперинфляции в более отдаленном будущем?

Большинство аналитиков крупных инвестбанков и фондов сходятся во мнении, что краткосрочное воздействие принимаемых мер является дефляционным, но разногласия возникают в отношении более дальней перспективы.

Необычный кризис

Необычность текущего кризиса состоит в том, что ведущие центральные банки мира и правительства развитых и крупных стран вкачали триллионы долларов, евро, иен и юаней в не работающие из-за распространения коронавируса и карантинных мер национальные экономики. В 2008 году и в предыдущие кризисы, даже в периоды войн, экономика не блокировалась так жестко, как сейчас. Монетарные власти многих стран обеспокоены, что длительная и глубокая рецессия может привести к «длительному периоду низкого роста производительности труда и стагнации доходов». А это уже прямой путь дефляции.

Развитые страны могут войти в дефляционную спираль в ближайшее время или уже находятся в ней.

Инфляция в развивающихся странах также сейчас продолжает снижаться. Банк России констатирует в своих комментариях и пресс-релизах, что ограничительные меры снижают и внешний, и внутренний спросы и это становится значимым дезинфляционным фактором на длительный период. В Китае экономика переживает самый сильный спад за последние десятилетия. Там падение инфляции потребительских цен и цен производителей также отражает слабый спрос как внутри страны, так и за рубежом.

Сложившаяся ситуация заставляет вспомнить дефляцию Великой депрессии, причинами которой стали резкое сокращение кредитования и массовые банкротства, вызвавшие спрос на наличные деньги. Но тогда ФРС США сократила денежную массу на 30% в соответствии с ее новой монетарной политикой, вместо того чтобы удовлетворить спрос на деньги. Банковская система начала обрушаться, что вызвало одновременное падение объемов кредитования и предложения денег, а также снижение скорости денежного обращения. Дефляция цен продолжалась даже тогда, когда начался рост денежной массы.

Остается лишь надеяться, что некоторые центральные банки (не будем показывать пальцем), откровенно не желающие увеличивать денежное предложение в кризис, не повторят ошибки ФРС 30-х годов прошлого века.

Если же к дезинфляционным процессам добавляется политика бюджетной экономии или приостановка инвестиционных программ, лишающая предприятия госзаказов, а граждан дополнительной социальной поддержки, и при этом начинается кредитное сжатие, когда банки сокращают кредитование из-за высоких рисков, а компании, находясь в катастрофическом положении, стремятся сократить любые издержки и по возможности погасить кредиты, чтобы уменьшить нагрузку на бизнес, то в этом случае в экономике начинает раскручиваться так называемая дефляционная спираль. Доходы населения и потребительский спрос продолжают падать при одновременном росте безработицы, что лишь увеличивает экономические и социальные проблемы в стране.

Немного теории

Инфляция — это устойчивое повышение общего уровня цен на товары и услуги в экономике в течение определенного периода. При инфляции происходит потеря реальной стоимости денег как средства расчетов внутри экономики. Считается, что высокие темпы инфляции обусловлены чрезмерным ростом денежной массы. Инфляция негативно влияет на сбережения и инвестиции, но при умеренных уровнях инфляция может стимулировать рост экономики, сокращать безработицу и позволяет правительствам и центральным банкам более свободно проводить денежно-кредитную политику, поощрять кредитование экономик и избегать неэффективности, связанной с дефляцией.

Существуют две противоположные точки зрения на природу инфляции. Монетаристы считают, что в инфляции виноват рост денежной массы из-за эмиссии. Согласно монетарной теории, длительный устойчивый период инфляции вызван тем, что денежная масса растет быстрее, чем темпы экономического роста.

Кейнсианцы отводят основную роль в росте инфляции совокупному спросу, полагая, что денежная масса является только одним из множества факторов, влияющих на совокупный спрос, который существует не благодаря наличию денег, а благодаря величине предложения товаров и услуг. Скорость обращения денег, обслуживающих товарные потоки, также влияет на величину инфляции.

Противоположностью инфляции является дефляция — устойчивое снижение цен на товары и услуги. С точки зрения монетарной теории дефляция вызвана прежде всего снижением скорости движения денег и/или объема денежной массы на душу населения. Но текущая ситуация сочетания дефляции с гигантской денежной накачкой в разных частях планеты ставит эту теорию под сомнение.

Дефляция возникает при низком спросе или при недостаточном денежном предложении, а также при перепроизводстве товаров, когда повышение эффективности производства снижает общую цену товаров. Вывод производств из развитых стран в Юго-Восточную Азию привел к удешевлению товаров, но одновременно возник феномен экспорта дефляции.

Дефляция также связана с неприятием риска, что явно демонстрирует финансовая система Евросоюза, и даже отрицательные процентные ставки, введенные Европейским центральным банком, не в состоянии простимулировать кредитование на необходимом для экономики уровне.

Наблюдаемый сейчас в развитых странах дефляционный шок из-за коронавирусной остановки экономик становится дополнительной проблемой, поскольку дефляция увеличивает реальную стоимость долга, который и так сейчас растет очень быстрыми темпами. Дефляция также может усугубить рецессию, но главная опасность дефляции состоит в раскрутке «дефляционный спирали», когда падение экономики приводит к снижению цен, а вслед за этим к сокращению инвестиций и объемов производства, что, в свою очередь, провоцирует дальнейшее сжатие экономики, ведет к остановке предприятий, уменьшению занятости, падению общего потребления и к еще большей дефляции.

В России уже много лет существует «скрытая дефляция», поскольку из-за многолетнего падения уровня жизни большинства граждан происходит смещение покупательского спроса в сторону более дешевых и менее качественных продуктов и товаров. То есть происходит относительное удешевление средней потребительской корзины, несмотря на ее номинальный рост, потому что из-за падения реальных располагаемых денежных доходов людям приходится постоянно экономить и отказываться от привычных продуктов.

А еще есть такие явления, как: дезинфляция — снижение уровня инфляции; гиперинфляция — неконтролируемый рост инфляции; стагфляция — сочетание инфляции, медленного экономического роста и высокой безработицы; рефляция — попытка поднять общий уровень цен для противодействия дефляционному давлению; наконец, инфляция цен активов — общий рост цен на финансовые активы без соответствующего повышения цен на товары или услуги.

Большинство этих явления мы как раз и наблюдаем в ходе этого необычного коронакризиса и рецессии мировой экономики.

Эффект Кантильона

Банкир ирландского происхождения Ричард Кантильон, автор «Эссе о природе торговли» (Essai sur la nature du commerce en general) и предшественник Адама Смита, приблизительно в 1730 году открыл причинно-следственный эффект, объясняющий поведение рыночных цен и инфляцию, различая при этом богатство и деньги.

Эффект Кантильона заключается в том, что инфляция возникает постепенно в разных сегментах рынка. Денежная эмиссия центральных банков никогда не приводит к равномерному распределению денег между экономическими субъектами и агентами. У кого-то вновь напечатанные деньги появляются раньше, у кого-то — позже.

Те, кто получил деньги раньше других, получают преимущества и возможности их использования до момента повышения цен из-за прироста денежной массы. К остальным участникам экономических отношений эти новые эмиссионные деньги дойдут уже после того, как цены начнут расти. Поскольку интересы у экономических субъектов и посредников разные, цены поднимаются неравномерно. Эмиссия большого количества дешевых денег не означает, что спрос на все будет увеличиваться синхронно. Одни активы и товары растут в цене быстрее, чем другие.

Именно это явление мы сейчас наблюдаем на мировых финансовых рынках. Там происходит инфляция активов — акции и облигации растут в цене, быстро восстанавливаясь после обвала рынков в первом квартале 2020 года, потому что новые эмиссионные деньги достались в основном финансовым агентам, фондам и банкам. И эйфория, царящая на фондовых площадках, никак не соответствует ужасающему состоянию мировой экономики.

Эти новые деньги либо опять сгорят в огне очередного финансового кризиса, и центробанкам придется срочно «допечатывать» новые десятки триллионов, либо будут перетекать в реальную экономику, не способную пока производить товары и услуги в прежних докоронакризисных объемах, и это начнет вызывать рост цен, переходящий в очевидную и, скорее всего, в неуправляемую инфляцию.

Бифляция

Инфляция неравномерна по всем активам, товарам и услугам и зависит от различий на рынках, а также от того, где вновь созданные деньги и кредит входят в экономику.

Поскольку эффект Кантильона уже проявился на финансовых рынках, можно смело делать предположения, что мир сейчас находится в состоянии бифляции, когда инфляционные и дефляционные процессы идут в мировой экономике одновременно. Как правило, бифляция возникает в том случае, если для оживления стагнирующей экономики применяются монетарные стимулы.

Именно сейчас можно в реальном времени наблюдать, как деньги, добавленные в экономику через кредитование и покупку активов центральными банками, появляются в определенных странах и сегментах экономики, но не на всех рынках одновременно. Процессы начинают растягиваться во времени и в региональных пространствах, что будет искажать восприятие проблемы. Разрушающаяся глобализация, с одной стороны, еще связывает большинство стран и рынков, но рвущиеся товарные и производственные цепочки и сокращающиеся трансграничные потоки капитала вносят хаос в мировые экономические процессы, создавая в одних странах дефляцию, а в других — скрытую пока инфляцию. Инфляция в ряде стран может возникнуть в результате сбоев в цепочке поставок, приводящих к дефициту, при одновременной денежной эмиссии, призванной помочь экономике.

Людвиг фон Мизес, один из столпов австрийской школы экономики и основатель философии либертарианства, подчеркивал, что инфляция обязательно последует, если будет происходить увеличение количества денег, которое не компенсируется соответствующим экономическим ростом и увеличением потребности в деньгах.

Признаком роста инфляционных ожиданий является восходящий тренд в котировках золота, которые обновляют многолетние максимумы из-за экспансионистской политики центральных банков и бегства инвесторов от риска.

Долговой фактор

Но пока существенным фактором сдерживания инфляции является замедление скорости обращения денег, которая имеет тенденцию снижаться по мере роста уровня долга. А долги в мире растут беспрецедентными темпами. Общий размер глобального долга на начало 2020 года составлял $253 трлн (322% глобального ВВП), на долю развитых государств приходилось $180 трлн совокупного долга, у развивающихся — $73 трлн. К концу первого квартала объем долга превысил отметку $257 трлн.

По оценкам The Institute of International Finance, общий долг правительства, компаний и граждан составляет 327% ВВП, в Европе — 388% ВВП, в Китае — 310%, в Японии — 540%.

Такой уровень долга приводит значительному падению скорости движения денег, что резко снижает эффективность денежно-кредитной политики, и продолжается это уже больше десяти лет.

Более высокий уровень долга, особенно долга в непроизводственной сфере, который не генерирует стабильный поток доходов, приводит к дефляции, а не к инфляции в экономике.

Перспективы

Кризис этот нетипичный, и на этот раз все может оказаться иначе, чем в 2008, 1998 или 1987 годах. Пока самые значительные инфляционный риски лежат в области фискальной и монетарной реакции на продолжающийся кризис. Если нынешних беспрецедентных стимулов для выхода мировой экономики окажется недостаточно, вторая, еще более мощная волна кризиса не заставит себя ждать. Реакцией станет новая фискальная и монетарная политика, которая, скорее всего, сведется к прямому печатанию денег, потому что все остальные стимулы будут исчерпаны, что и вызовет «инфляционную спираль».

Увеличение расходов путем роста долга — процесс не бесконечный. Дилемма центробанков — «проблема ликвидности или проблема платежеспособности», по всей вероятности, будет решаться в пользу ликвидности, выкупа долгов и национализации компаний, попавших в катастрофические ситуации. Для этих целей рост денежной массы должен оставаться повышенным, иначе все быстро выйдет из-под контроля.

Таким образом, складывающаяся сейчас ситуация глобальной дефляции в обозримом будущем сменится несинхронными всплесками инфляции, переходящими от региона к региону, а затем и последующими реальными экономическими потрясениями уже глобального характера.