В ОЖИДАНИИ КРИЗИСА

Как к нему подготовиться и как пережить

Председатель Банка России Эльвира Набиуллина накануне выборов в Госдуму заявила, что вероятность глобального кризиса очень низкая, а все сценарии абсолютно условны и нужны лишь для того, чтобы показать на трехлетнем прогнозном периоде, какие могут быть последствия в случае их реализации. Но как отмечалось в афоризме Козьмы Пруткова, «лучше перебдеть, чем недобдеть». Моделирование экономических явлений на основе теоретических концепций бывает полезно, но вероятность кризисов реально снижается, только если к теории добавляются практические действия по их предотвращению.

— Вы могли предупредить жертву,— не унималась Памела.

— Иногда,— сказал Эркюль Пуаро,— предупреждать бесполезно.

Агата Кристи, «Родосский треугольник»

Сценарии мировой экономики: от киберпанка к хоррору

1 сентября 2021 года Банк России на своем сайте опубликовал доклад «Основные направления единой государственной денежно-кредитной политики на 2022 год и период 2023 и 2024 годов». Там он представил как «базовый» сценарий, предполагающий дальнейший рост мировой и российской экономики и продолжение тенденций цифровизации, так и сценарии альтернативные: «усиление пандемии», «глобальная инфляция» и «финансовый кризис».

И если драматургией сценариев «усиление пандемии» и «глобальная инфляция» вряд ли уже кого-то можно удивить — мы живем по ним второй год подряд,— то о мировом финансовом кризисе, который может перерасти в глобальный экономический уже в 2023 году, Банк России пишет впервые. Впрочем, не наш ЦБ является «первым ангелом» из восьмой главы книги «Апокалипсис». О риске нового полномасштабного кризиса уже два года предупреждают МВФ, Всемирный банк и «группа тридцати» (главы ведущих центробанков мира, нобелевские лауреаты и экс-министры).

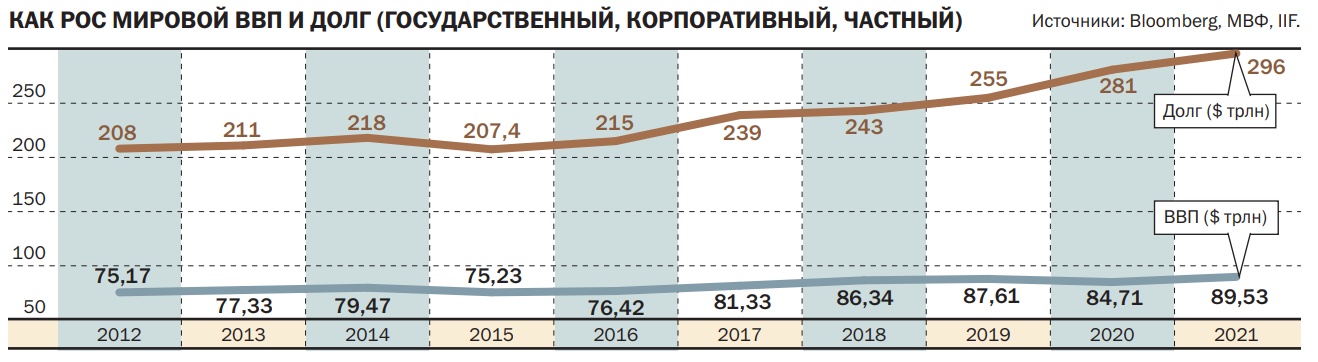

Банк России приводит данные Института международных финансов, согласно которым объем глобального долга в 2020 году вырос на $24 трлн, а отношение глобального долга к мировому ВВП составило 355% ВВП, что гораздо выше, чем в 2008 году. Глобальный государственный долг вырос до 105% мирового ВВП, а корпоративный долг в 2020 году достиг 100% ВВП. Это уже закритический уровень. Любое ужесточение денежно-кредитной политики, указывает в своем докладе Банк России, может привести к росту обеспокоенности инвесторов относительно перспектив возврата вложенных средств. Судя по сценарию ЦБ, 2023 год может начаться с массовых продаж рисковых активов на финансовом рынке и обострения долговых проблем. А наиболее закредитованные страны столкнутся с проблемами в обслуживании задолженности, и в первом квартале 2023 года в мировой экономике начнется масштабный финансовый кризис, сопоставимый с кризисом 2008–2009 годов, с длительным периодом неопределенности и затяжным восстановлением.

Поддержание уровня глобального долга выше отметки 300% мирового ВВП возможно лишь при продолжении сверхмягкой монетарной политики центральных банков, прежде всего ФРС США, но тогда сначала реализуется сценарий «глобальной инфляции», а затем с фатальной неизбежностью и сценарий «финансового кризиса». Как справедливо отмечает Банк России, «повышенное инфляционное давление и дальнейший рост инфляционных ожиданий приведут к более ранней нормализации денежно-кредитной политики центральными банками ряда развитых стран, чем это ожидается в базовом сценарии, в частности, ФРС США может перейти к повышению ставки по федеральным фондам уже во втором квартале 2022 года, что будет означать переход от нормализации в область ужесточения денежно-кредитной политики».Развернуть на весь экран

«Нормализация ДКП» в переводе с финансового языка на человеческий в текущих условиях, когда ставки рефинансирования ниже инфляции, означает заметное повышение процентных ставок, что существенно затруднит обслуживание и рефинансирование долгов во всех частях земного шара. А дальше — см. сценарий «кризис».

В декабре 2019 года, то есть за пару месяцев до объявления пандемии COVID-19, Всемирный банк выпустил книгу «Глобальные волны долга. Причины и последствия» (Global Waves of Debt: Causes and Consequences). Там был представлен глубокий анализ особенностей основных эпизодов накопления глобального и национального долга, проанализированы связи между увеличением долга и финансовыми кризисами. Вывод в публикации неутешителен — за эйфорией приходит беда. За последние 50 лет мировая экономика пережила четыре волны накопления долга. Первые три закончились финансовыми кризисами во многих странах с формирующимся рынком и в развитых странах. Во время нынешней волны, начавшейся в 2010 году, рост долга в большинстве стран оказался более значительным, быстрым и обширным, чем в предыдущие три волны. Текущие низкие процентные ставки, которые рынки ожидают сохранить в среднесрочной перспективе, по-видимому, смягчают некоторые риски, связанные с высокой задолженностью. Однако и страны с формирующимся рынком, и развитые страны сталкиваются со слабыми перспективами роста, растущей уязвимостью и повышенными глобальными рисками.

Делай что должен, и будь что будет

Можно ли подготовиться к кризису?

Историческая практика показывает, что нет. Ни правительства, ни регуляторы, ни банки, ни корпорации, ни обычные граждане к затяжным кризисам оказываются не готовы.

Пандемия и деглобализация, хрупкость цепочек поставок и растущий протекционизм, увлечение санкциями и экономическим давлением, формирование новых блоков противостояния в начинающейся холодной войне США и Китая, дефицит ресурсов и дисбалансы мировой экономики — все это настолько меняет парадигмы и реалии, что старые рецепты и простая экстраполяция прошлых тенденций окажутся большой ошибкой, и это может обернуться целой серией катастроф.

Не случайно третье десятилетие XXI века, которое началось в разгар пандемии коронавируса, уже окрестили эпохой беспорядка и новой эрой для экономики, политики и образа жизни большинства населения планеты.

Закономерен вопрос: мировой кризис пророчат много лет, почему же он не наступает? Ответ столь же очевиден: этот кризис отодвигают много лет с помощью триллионных денежных эмиссий центральных банков и колоссальных фискальных мер правительств развитых стран и Китая.

В последние несколько лет при первых признаках дестабилизации фондовых рынков на помощь со своей ликвидностью приходит ФРС США, а затем подтягиваются другие центробанки. Формирующиеся на рынках активов дисбалансы не устраняются, но на них перестают обращать внимание. Лишь дисбалансы распределения ликвидности исправляются потоками новых денег (мировая денежная масса в 2020 году выросла на четверть), и это поддерживает глобальную экономику на плаву, а классический кризис перепроизводства товаров не наступает из-за «перепроизводства» кредитов и неограниченного предложения денег.

Проблема текущего момента в том, что большинство инструментов для противодействия возможному кризису уже было использовано для борьбы с рецессией, возникшей из-за пандемии коронавируса. Кроме того, некоторые центральные банки имеют ограниченную способность быстро и эффективно реагировать на финансовый кризис системного характера из-за бюрократических и политических ограничений.

Финансовые кризисы возможны во многих формах. История показывает, что каждый последующий кризис рождается непредсказуемым образом из неожиданных источников системного риска. Опыт также показывает, что в чрезвычайных ситуациях люди испытывают сильный стресс и ведут себя отнюдь не оптимально рациональным образом — делают лишь то, что умеют хорошо делать, то, чему их научил предыдущий опыт.

Семь шагов антикризисной стратегии

Прежде чем принимать какие-то меры для предотвращения кризиса или смягчения его возможных последствий, необходимо выстроить определенную стратегию реагирования. Это касается всех без исключения: как правительств и центральных банков, так и деятельности компаний и обычных граждан, осознающих ответственность перед своими семьями.

Чтобы стратегия реагирования была эффективной, необходимо, во-первых, выявить основные факторы риска. Для государств эти риски одни, для корпораций другие, для граждан — третьи. Но все эти риски, если речь идет о мировом экономическом кризисе, взаимосвязаны и масштабируемы. Долги, обязательства, дисбалансы, цепочки поставок, спрос на сырье и энергию, состояние рынка, компетенции, проблемы занятости — анализ этих и многих других факторов позволяет сформировать более или менее адекватную картину и помогает обдумать способы возможных действий.

Во-вторых, сформировать компетенции. То есть научиться реагировать на возможные риски если не на уровне условных рефлексов, то хотя бы на уровне надежных алгоритмов действий. Для регуляторов это и проведение стресс-тестов, и усиление пруденциального надзора, и оздоровление банковской системы, и повышение финансовой грамотности населения. Для компаний — снижение долговой нагрузки, диверсификация бизнеса, повышение квалификации персонала, поиск дополнительных источников финансирования деятельности и пр.

В-третьих, определиться с целеполаганием в отношении основных факторов риска. Что мы хотим — предотвратить или снизить ущерб или проигнорировать один из факторов, чтобы направить больше усилий на решение других проблем.

В-четвертых, выработать концепцию реагирования на кризис с учетом целеполагания по каждому из факторов риска. Учитывая, что, по мнению Центрального банка, нам до возможного мирового кризиса осталось чуть больше года, это необходимо делать и на макроэкономическом уровне, и на уровне отдельных компаний, предприятий и банков уже срочно и сейчас.

В-пятых, необходимо определиться со структурами и ответственными исполнителями, на плечи которых ляжет непосредственное реагирование на кризис. Например, создать и докапитализировать банки развития для помощи экономике, расширить полномочия Центрального банка как кредитора последней инстанции, предусмотреть меры поддержки граждан, как это было в пандемию, предусмотреть государственные программы, реализация которых загрузит промышленные мощности и поддержит занятость, перевести активы в надежные и ликвидные инструменты и пр.

В-шестых, выстроить контроль за деятельностью антикризисных структур и менеджеров, чтобы средства не тратились неэффективно или впустую. Этот пункт подготовки к отражению кризиса может быть самым сложным, учитывая коррупционные реалии и традиции.

И, наконец, создание системы мониторинга рисков, их веса, влияния и значимости, а также системы обратных связей, необходимых как для корректировки стратегии и деятельности антикризисных структур, так и для совершенствования текущей экономической политики. Например, создание мощностей для переработки сырья внутри страны, если внешний спрос упадет, или импортозамещение в критичных сферах, таких как производство продуктов питания, или формирование внутренних инвестиционных ресурсов в случае бегства иностранных инвесторов и массового оттока капитала из страны.

Международные институты рекомендуют

Мировой финансовый, а затем и глобальный экономический кризис — это ситуация, требующая быстрого реагирования, синхронизации действий регуляторов и властей всех крупных экономик. Для этого должны всегда быть в запасе инструменты экстренной помощи: кредитование, гарантии и дополнительный капитал.

Международные организации и национальные координационные группы должны быть готовы. В теории. На деле пандемия коронавируса показала, что никто не готов, да и координация на международном уровне не получается. Коронавирусная рецессия была репетицией грядущего кризиса. Остается время сделать выводы.

Пока же есть рекомендации МВФ, Всемирного банка и «группы тридцати». Поскольку влияние этих международных институтов значительно, можно надеяться, что большая часть этих рекомендаций будет реализована на практике.

Необходимо прогнозное моделирование экономических явлений, для того чтобы с высокой вероятностью определить, как влияют различные факторы на будущие значения макроэкономических параметров. Это позволит оценить потребность в капитале на макроуровне, достаточном, чтобы поглотить значительную часть потерь, которые могут возникнуть в кризис. Проблема в том, что никто и никогда не может быть уверенным в том, что финансовая система отдельной страны или мировая финансовая система в целом будет иметь достаточно капитала, чтобы поглотить все мыслимые потери. Поэтому рекомендуется выработать режимы реструктуризации и определиться, нужно ли будет вмешиваться, чтобы спасти все несостоятельные компании и банки, или необходимо ограничиться системно значимыми.

Государственные гарантии — это меры нефинансовой поддержки, которые в кризис также могут оказаться весьма эффективными. Практика показывает, что гарантии могут быть использованы в качестве инструмента для реагирования на панику, если поддержка финансовой системы со стороны Центрального банк как кредитора последней инстанции оказывается недостаточной для восстановления доверия. В Европе, например, нет существенных законодательных ограничений на гарантийные программы, которые могут быть введены в действие в момент кризиса.

Недостаточная капитализация банков также вызывает обеспокоенность регуляторов, поскольку низкий уровень капитала может негативно сказаться на реальной экономике из-за слишком медленного роста кредитования и неправильного распределения кредитных ресурсов из-за постоянной поддержки зомби-компаний.

В ожидании кризиса должны быть расширены полномочия центральных банков и правительств, чтобы была обеспечена политическая легитимность их действий. Это требование более актуально для западных демократий, где во время финансовых кризисов часто обвиняют банкиров и центральные банки, а усилия по борьбе с финансовыми кризисами воспринимаются как государственная помощь тем, кто в этих кризисах виноват. Так возникло понятие «разрыв в справедливости», что привело к пересмотру полномочий регуляторов и к значительным ограничениям в использовании средств налогоплательщиков. А политическая реакция на кризисные интервенции зачастую препятствовала принятию экстренных кризисных мер.

В области урегулирования и реструктуризации долгов национальными регуляторами должны быть разработаны особые режимы, обеспечивающие эффективную стратегию управления массовыми дефолтами, с которыми неминуемо столкнется банковская система.

Макропруденциальная политика потребует особого инструментария, поскольку она реагирует в том числе и на разрушительные экстремумы внутренних финансовых циклов. Правильная макропруденциальная политика может защитить от быстрого роста кредитования как индикатора предупреждения о надвигающемся спаде в следующей стадии экономического цикла. Более высокие коэффициенты внутреннего банковского капитала снижают чувствительность притока капитала к изменениям глобальной волатильности, что также актуально в преддверии кризиса.

Резюмируя, можно сказать, что предлагаемые меры вполне очевидны: укрепление финансового сектора, то есть расчистка балансов банков, ужесточение требований к управлению кредитными, операционными и рыночными рисками, также гарантированная поддержка финансового сектора со стороны центральных банков; ревизия состояния экономики для того, чтобы определить системно значимые компании, которые не должны упасть в кризис; необходимость согласиться с тем, что зомби-компании должны прекратить свою деятельность и исчезнуть, а также главное — оценить необходимость в капитале. Учитывая, что главной причиной будущего кризиса является гигантский накопленный долг, который стал очень чувствительным к повышению процентных ставок и изменению условий рефинансирования, сейчас от правительств требуется улучшение состояния госбюджетов, снижение дефицитов и сокращение объемов госдолга при одновременном увеличении его дюрации, чтобы погашение значительных объемов обязательств пришлось не на ближайшие пару лет.

На «родине слонов»

У нас с подготовкой к кризису пока не все так хорошо, как в развитых странах. Это США, ЕС, Китай и Япония — эмиссионные центры резервных и расчетных валют. Страны Запада, Япония и Китай вышли из коронавирусной рецессии 2020 года с помощью масштабных денежных эмиссий и правительственных программ. В мировую экономику было вброшено в общей сложности до $27 трлн, что составляет треть глобального ВВП.

Возможность печатать деньги и использовать их для решения проблем выгодно отличает развитые страны от большинства развивающихся экономик. Государствам, обладающим контролем над мировыми финансами, проще выходить из кризиса, в том числе и за счет других стран. Развивающимся странам, и России в частности, на выход из возможного будущего кризиса может потребоваться больше времени и усилий. Евангельская мудрость «всякому имеющему дастся и приумножится, а у неимеющего отнимется и то, что имеет» (Мф.25:29) актуальна и для ситуаций мировых экономических кризисов.

Вброс в мировую экономику триллионов долларов, евро, юаней и иен означает, что резервы Банка России уже обесценились на треть за последние полтора года именно из-за необеспеченных эмиссий тех самых резервных валют. И как показала динамика внутреннего валютного рынка, в тот же период золото-валютные резервы Банка России не обеспечивают стабильность рубля и российской финансовой системы. Пока эти $620 млрд резервов Банка России выглядят как балласт и изъятые из экономики ресурсы, часть из которых во время кризиса просто «сгорит».

К тому же в России сформировались две отдельные сферы экономики: внешняя, связанная с экспортерами, офшорами и международной финансовой системой, где накапливается львиная доля доходов от экспорта, и экономика внутренняя, выстроенная по латиноамериканской модели, где в целом низкие темпы роста, высокая налоговая нагрузка, дефицит инвестиций, коррупция и рейдерство. Основная проблема в том, что эти две российские экономические сферы практически не пересекаются, за исключением области доходов и расходов бюджета. Для того чтобы уверенно ответить на вызовы мирового экономического кризиса, необходимо объединить две российские сферы экономики — «внешнюю» и «внутреннюю» — в единую сферу, чтобы национальный доход, формирующийся в основном в экспортных отраслях, не накапливался в долларах в западных банках, часть из которых может не пережить грядущий кризис (Lehman Brothers не первый и не последний), а возвращался в страну в виде инвестиций.

К чести Банка России следует отметить, что уже им достаточного много сделано для укрепления финансовой системы и повышения надежности ее работы. Российская финансовая система способна выдержать очень сильный удар. Спасибо и нашим западным «партнерам», которые с 2014 года тренировали нас своими санкциями, чем поспособствовали импортозамещению.

По остальным направлениям, к сожалению, сделано пока мало. Единственное здравое антикризисное предложение в области экономики прозвучало от министра обороны Сергея Кожугетовича Шойгу, и, скорее всего, его проект по созданию новых городов и научно-производственных кластеров в Сибири в ближайшее время начнет реализовываться. Почему это можно отнести к антикризисным мерам? Вспомним, что в 1930-е годы СССР, начавший индустриализацию первых пятилеток, оказался в противофазе со всем миром, где была Великая депрессия и экономический кризис. В СССР был подъем экономики темпами до 15% в год, правда и издержки, в том числе человеческие, оказались колоссальными. Предвоенная модернизация экономики стала залогом победы в Великой Отечественной войне. Если сейчас начать возвращать капиталы в страну, запустить строительство новых городов и производств для переработки сырьевых ресурсов Сибири и создавать внутри страны продукцию с высокой добавленной стоимостью, это смягчит для российской экономики последствия надвигающего кризиса.

Правда, времени осталось немного. Поэтому каждый должен прямо сейчас думать над стратегий реагирования на кризис, постараться обрести новые навыки и компетенции, к тому же не делать новых долгов.